수요예측 성공 영향

2000억 규모 이달 말 발행

3일 증권업계에 따르면 대림산업은 최근 2000억원 규모의 공모 회사채를 발행하기로 하고 몇몇 증권사와 구체적인 조건을 조율 중이다. 이달 말~6월 초 발행이 목표다. 채권 발행으로 조달되는 자금은 오는 7월 만기가 돌아오는 1500억원어치의 회사채를 상환하는데 쓸 계획이다.

대림산업은 2013년 6월 이후 2년간 공모 회사채를 발행한 적이 없다. 한 증권사 채권 담당 임원은 “해외 사업장 부실 여파로 2013년 4분기 3000억원대 영업손실을 낸 데 이어 작년 10월 신용등급까지 기존 AA-에서 A+로 한 단계 떨어진 탓에 채권 투자자를 찾기가 어려웠다”고 말했다.

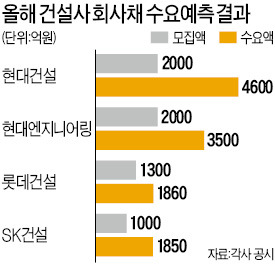

대림산업이 2년 공백을 깨고 공모 회사채 발행을 추진하는 배경엔 최근 각각 1300억원, 1500억원어치의 채권 투자자 모집에 성공한 롯데건설과 SK건설의 영향이 큰 것으로 시장에서는 보고 있다. 롯데건설과 SK건설의 신용등급은 대림산업보다 한 단계 아래인 A0다. 유태인 유안타증권 연구원은 “초저금리 여파로 국공채나 신용등급 AA- 이상 우량 회사채만으론 목표 수익률을 내기가 어려워진 기관투자가들이 위험은 있지만 수익률이 높은 건설회사 회사채에 눈을 돌리고 있다”고 설명했다.

관건은 금리다. 롯데건설과 SK건설은 투자자들에게 각각 연 4.33%, 연 4.96%의 금리를 주기로 했다. 대림산업의 경우 만기 3년짜리를 발행한다면 연 4%대까지는 아니어도 연 3% 이상의 금리는 줘야 채권을 사겠다는 투자자가 나타날 것이라는 게 업계의 관측이다. 업계 관계자는 “채권평가사들이 시가로 평가한 대림산업의 3년 만기 회사채 금리에 최소 연 0.3~0.4%포인트 이상의 웃돈 금리를 얹어줘야 할 것”이라고 분석했다. 지난달 30일 기준 대림산업 회사채 시가 평가 금리는 연 2.81%다.

하헌형 기자 hhh@hankyung.com