'시너지' 기대 우후죽순 출범…경쟁력 되레 후퇴…일부 포기도

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

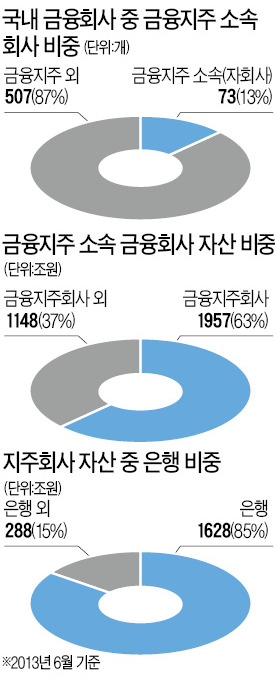

금융지주사 현황·문제점

금융지주사가 늘어난 이유는 그만큼 누리는 혜택이 많아서다. 지주사 체제로 전환하면 자회사들의 자금 조달 금리가 낮아지고 차입 여력이 커져 자본 확충이 수월해진다. 증권거래세, 등록면허세, 양도소득세 관련 세제상 이점도 많다. 또 대형화 목적의 인수합병(M&A)이 쉬워지고 사업 다각화로 위험을 분산시킬 수 있어 기반이 탄탄해지는 효과도 있다.

금융지주사들이 우후죽순 들어서고 있는 가운데 문제점도 속속 노출되고 있다. 우선 성적표가 초라해졌다. 우리·KB·신한·하나 등 주요 금융지주의 작년 당기순이익은 전년 같은 기간보다 30~40%씩 쪼그라들었다. 특히 지주사 내 카드·보험·증권 등 업종 간 시너지 효과가 커지지 않으면서 ‘무늬만 금융지주’란 지적이 나오고 있다. 금융감독원 관계자는 “작년 말 기준으로 볼 때 금융지주의 총자산이나 순이익 중 은행이 차지하는 비중은 70~90% 수준으로 되레 ‘은행 쏠림’ 현상이 심화되고 있다”고 설명했다.

여전한 업종별 분업주의도 문제로 꼽힌다. 자회사 업무조정·관리 등을 통해 시너지를 창출한다는 지주사 도입 취지와는 달리, 자회사들은 아직도 그룹보다는 개별 회사의 밥그릇 챙기기에 몰두해 있다.

금융지주사 전환으로 예상보다 비용 절감 효과가 크지 않은 점도 있다. 정보기술(IT)이나 회계 등 자회사별로 중복되는 업무를 통합해 별도 자회사를 설립해도 거래를 할 때마다 부가가치세 등을 지급해야 하는 문제가 발생하고 있어서다.

상황이 이렇다 보니 지주사 간판을 내리고 다시 은행으로 돌아가는 곳까지 나타나고 있다. 한국씨티금융지주는 오는 9월께 지주사와 은행을 합병하기로 했다. 은행이 그룹의 대부분을 차지하는 상황에서 굳이 지주사와 은행에 별도로 인력을 배치할 필요가 없다는 이유에서다. 지주회사법과 은행법의 이중 규제를 받다가 은행법만 적용받으면 규제에서 좀 더 자유로워질 수 있다는 계산도 깔려 있다.

정종호 하나금융경영연구소 연구위원은 “금융지주사 제도의 실효성을 높이기 위해선 지주사 이사회와 경영진에 실질적으로 자회사 경영을 통제할 수 있는 수단과 권한을 보장하는 대신 책임도 함께 강화할 필요가 있다”고 말했다.

장창민 기자 cmjang@hankyung.com

![[포토] 대만 1위 쿠키 ‘하이워크’](https://img.hankyung.com/photo/202412/AA.38934811.3.jpg)