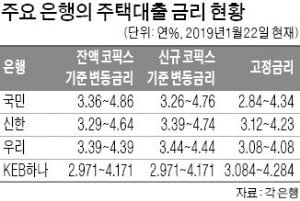

"코픽스에 보통예금까지 감안해 대출금리 낮춰라"

변동금리 대출 7월부터 새 코픽스

현 코픽스보다 0.27%P 낮아

4월부터 중도상환 수수료도 인하

업계 "시장가격에 정부가 개입"

은행들, TF 참여했지만 의견 '묵살'

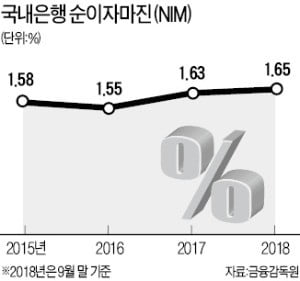

"새 코픽스 강행 땐 수천억 손실"

“요구불예금 감안해 기준 낮춰라”

새 코픽스엔 현재 반영되지 않는 요구불예금(보통예금 등)과 수시입출식 저축성 예금 등 결제성 자금과 정부 및 한국은행 차입금 등이 감안된다. 요구불예금은 예금주 요구가 있을 때 언제든지 지급해야 하는 단기성 자금으로, 금리는 대부분 연 0.1%로 상당히 낮다. 이를 잔액 기준 코픽스에 반영하면 금리는 현행보다 0.27%포인트 하락한다는 것이 금융위의 분석이다. 금융위는 오는 7월 신규 대출부터 적용할 방침이다. 다만 기존 대출과 신규 취급액 기준 코픽스에는 적용되지 않는다.

기존 잔액 기준 코픽스로 대출받은 고객들이 새 금리로 쉽게 갈아탈 수 있도록 오는 4월부터 변동금리대출의 중도상환수수료도 인하된다. 담보대출의 중도상환수수료는 0.2~0.3%포인트, 신용대출은 0.1~0.2%포인트 낮아질 전망이다.

거세게 반발하는 은행

금융당국이 내놓은 개선방안은 은행연합회의 ‘대출금리 모범규준’에 반영될 예정이다. 형식적으로만 자율 가이드라인일 뿐 금융당국의 ‘그림자 규제’인 행정지도라는 지적이 제기된다. 익명을 요구한 한 관계자는 “지난해부터 금융위 주관 태스크포스(TF)에 참여해 부당함을 주장했지만 금융당국이 이를 받아들이지 않았다”고 토로했다. 그는 “카드 수수료 인하에 이어 정부가 대출금리에까지 개입하겠다는 것과 다름없다”고 했다.

은행들의 반발도 거세다. A은행 관계자는 “시장에서 결정되는 대출금리를 모범규준을 통해 인위적으로 낮추는 것은 바람직하지 않다”고 비판했다. B은행 관계자도 “정책이 나왔으니 따르겠지만 대출금리의 모든 인상 요인을 은행이 떠안아 부담을 지게 되는 구조”라고 지적했다.

은행 제재 법적 근거도 마련

금융당국은 대출금리에 대한 소비자 정보 제공도 강화하기로 했다. 은행은 소비자가 자신의 대출금리 산출 근거를 확인할 수 있도록 대출금리산출내역서를 의무적으로 제공해야 한다. 은행에서 돈을 빌릴 때 어떤 정보와 계산식으로 금리가 매겨졌는지 구체적인 정보를 제공해야 한다는 뜻이다.

내역서에는 직장, 직위에 더해 소득, 담보물건과 가치, 대출자의 신용등급 등이 금리 산정에 반영된다. 은행연합회의 대출금리 비교 공시 항목 중 가산금리는 가감조정금리(우대금리·전결금리)를 구분해 공시하도록 했다. 금융위는 이와 함께 상반기 중 은행법 시행령을 고쳐 은행들이 부당하게 금리를 산정한 경우 제재할 수 있는 법적 근거도 마련하기로 했다.

■코픽스(COFIX)

cost of fund index. 은행 대출금리의 기준이 되는 자금조달비용지수. 국민·신한·우리·KEB하나·농협·기업·SC제일·씨티 등 8개 은행이 시장에서 조달하는 정기 예·적금, 상호부금, 주택부금, 금융채, 양도성예금증서(CD) 등 8개 수신상품 자금의 평균 비용을 가중 평균해 산출한다.

강경민/안상미 기자 kkm1026@hankyung.com

-

기사 스크랩

-

공유

-

프린트