"십시일반 대출의 마법… 6천명이 이자 60억 아꼈죠"

신용등급 낮은 중신용자들 공략

누적대출 1천억 눈앞 'P2P대출 1위'

핀테크 넘어 '테크핀' 시대

신용평가 모델, 10등급서 세분화

개인별로 적정한 금리 산출 가능

리스크 줄여 순손실률 1%대 유지

"빅데이터로 금융시장 판도 바꿀 것"

◆누적 대출 1000억원 육박한 렌딧

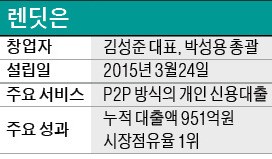

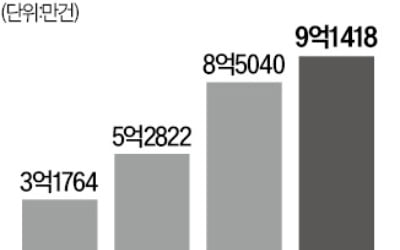

렌딧은 P2P 금융 중 개인 신용대출 분야에서 40%대 점유율로 국내 1위다. 2015년 5월 서비스를 시작한 이후 이달 22일까지 누적 대출액은 951억원이다. 서울 수하동 본사에서 만난 김성준 렌딧 대표(33)는 “아직도 너무 많은 사람이 신용도에 비해 과도한 이자를 부담하고 있다”며 “렌딧의 대출 규모가 1조원대로 성장한다면 한국 금융시장에 많은 변화가 일어날 것”이라고 말했다.

한국은 개인의 수백 가지 금융정보가 전산에 실시간으로 수집되는 몇 안 되는 국가 중 하나다. 하지만 기존 금융권의 대출심사에서는 고작 15~20개만 활용하고 있어 같은 등급의 수백만 명에게 획일적인 금리를 적용한다는 게 김 대표의 설명이다. 그는 “렌딧은 250개 금융정보를 반영하고, 과거부터의 변동 추이 등도 함께 고려한다”며 “현행 10등급 체계보다 훨씬 세분화해 평가하기 때문에 개인별로 더 적정한 금리를 산출할 수 있다”고 말했다.

렌딧은 다른 주요 P2P 대출업체와 달리 철저히 개인 신용대출만 취급한다. 리스크(위험) 관리가 쉽지 않은 법인이나 부동산 프로젝트파이낸싱(PF) 대출은 검토하지 않고 있다고 했다. 김 대표는 “우리가 압도적인 기술력을 발휘할 수 있는 분야는 신용평가 모델을 바탕으로 한 비대면 대출”이라며 “법인이나 부동산 대출은 직접 가서 현장을 확인해야 하는 데다 기존 금융사들이 더 잘한다”고 말했다.

통상 1~3등급에만 신용대출을 해주는 시중은행과 달리 렌딧은 5~7등급 중신용자를 집중 공략한다. 그는 “5~7등급 대출자 비율이 2016년 32%에서 지난해 52.4%로 높아졌다”며 “올해는 비중을 더 높일 계획”이라고 했다. 대출 실적이 쌓일수록 신용평가 모델을 정교하게 다듬고 있어 리스크를 충분히 통제할 수 있다는 것이다. 김 대표는 “신용도가 낮은 고객을 늘리고 있는데도 렌딧의 순손실률은 1%대를 유지하고 있다”며 “당초 내부 목표로 삼은 부도율은 2%대인데 이보다 안정적”이라고 말했다.

◆“금융시장 판 바꾸는 테크핀 회사 되겠다”

김 대표는 렌딧의 정체성은 ‘핀테크(fintech)’가 아니라 ‘테크핀(techfin)’ 기업이라고 했다. 마윈 알리바바 회장이 만든 신조어인 테크핀은 최근 미국 실리콘밸리에서 널리 회자되는 용어다. 핀테크는 금융회사가 소비자 편의를 높이는 수단으로 기술을 접목한 차원이라면, 테크핀은 기술 기반의 혁신에 무게가 더 실린 개념이다.

그는 “미국도 10년 전엔 은행 아니면 카드론이었지만 P2P 대출이 전체 개인 신용대출 시장의 4.5%를 차지하고 있다”며 “한국은 P2P 대출 비중이 아직 1%도 되지 않아 성장 잠재력이 크다”고 말했다. 김 대표는 빅데이터를 무기로 한국 금융시장의 ‘판’을 바꾸는 기업이 되고 싶다는 포부를 밝혔다.

임현우 기자 tardis@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)