삼성전자, 분기 영업익 10조원 육박…'반도체·디스플레이'의 힘(종합)

2분기, 갤럭시S8 판매 확대 등으로 전사 실적 개선 전망

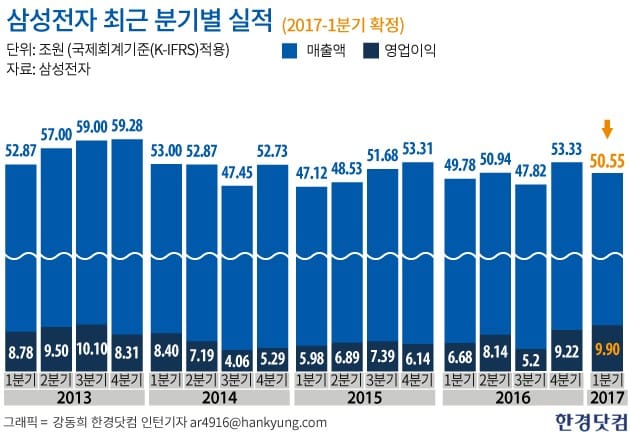

삼성전자는 올 1분기 영업이익이 전년동기 대비 48.27% 오른 9조8984억원이라고 27일 공시했다. 동기간 매출액은 50조5475억원으로 1.54% 늘었고, 당기순이익은 7조6844억원으로 46.29% 증가했다.

삼성전자는 "1분기 실적은 메모리, 디스플레이 가격 강세와 프리미엄 제품 판매 확대로 인한 부품 사업 호조가 견인했다. 특히 영업이익은 전년동기 대비 3조2000억원 늘었고, 영업이익률도 13.4% 에서 19.6%로 상승했다"고 설명했다.

부품 사업은 ▲메모리 가격 강세 ▲고용량 엔터프라이즈 SSD 등 프리미엄 제품 판매 확대 △플래그십 스마트폰향 AP 판매 증대와 응용처 다변화 ▲LCD 판가 강세와 고부가 제품 판매 확대 ▲플렉서블 OLED 판매 증가 영향으로 실적이 대폭 상승했다.

세트 사업의 경우 전년동기대비 플래그십 스마트폰 판매 감소, TV 패널 가격 강세 영향으로 전년 대비 영업이익이 감소했다.

하만의 실적도 이번 실적에 반영됐다. 인수 절차가 완료된 3월 11일 이후의 실적만 반영돼 규모는 크지 않다. 2분기 실적부터는 하만의 매출과 영업이익을 별도로 제공할 방침이다.

2분기 실적은 반도체 실적 개선이 지속되는 가운데 갤럭시S8 판매 확대 등 무선 사업 실적도 개선되면서 전사 실적이 성장할 것으로 예상된다.

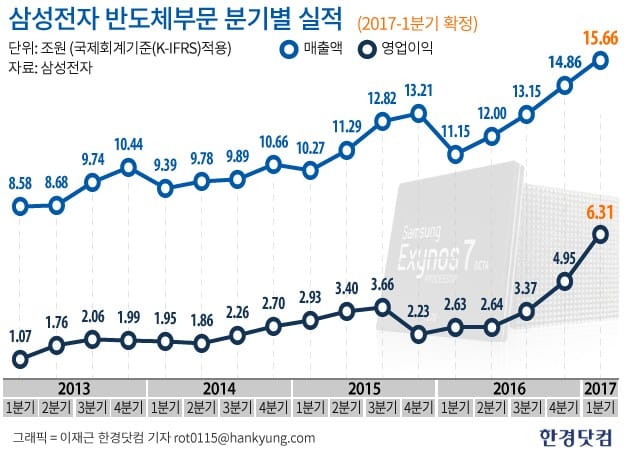

반도체 사업은 매출 15조6600억원과 영업이익 6조3100억원을 달성했다. 반도체는 메모리의 경우 수요 증가에 따른 가격 강세 속에 고용량 엔터프라이즈 SSD와 데이터센터 D램 등 프리미엄 제품 판매가 증가됐고, 시스템 LSI도 플래그십 스마트폰 모바일 AP 판매 확대와 응용처 다변화로 전년 동기 대비 실적이 대폭 개선됐다.

메모리 사업의 경우 낸드는 4TB 이상 서버 고용량 SSD와 64GB 이상 모바일 수요에 적극 대응하고 48단 V낸드 공급을 확대해 견조한 실적을 이어갔다.

D램은 플래그십 스마트폰향 LPDDR4·LPDDR4X와 데이터센터 서버용 제품 등 차별화된 고용량·고성능 제품 공급을 강화하고 10나노급 공정 확대를 통한 원가 경쟁력을 지속 확보해 전분기 대비 큰 폭의 실적 개선을 이뤘다.

2분기도 서버향 수요 강세와 모바일 고용량화가 지속되는 등 메모리 수요 강세가 예상되며 삼성전자는 이러한 수요에 적극 대응해 실적 개선세를 이어나갈 계획이다.

◆디스플레이, 플렉서블 OLED 판매 증가

디스플레이 사업은 매출 7조2900억원, 영업이익 1조3000억원을 기록했다. 1분기에는 플렉서블 OLED의 판매 증가와 UHD와 대형 중심의 고부가 LCD 제품 비중 증가로 전분기에 이어 견조한 실적을 달성했다.

2분기 OLED는 세트 업체의 OLED 채용이 지속적으로 증가할 것으로 예상되며, 주요 고객의 플렉서블 제품과 외부 고객 수요에 적극 대응해 견조한 실적을 유지할 방침이다.

LCD의 경우 수율과 원가 개선 활동을 강화하고 UHD와 대형 패널 등의 고부가 제품 판매를 확대해 수익성 확보에 주력할 계획이다.

올해 OLED 부문은 플렉서블 제품 공급 확대로 전년 대비 매출 성장이 예상된다. LCD는 UHD와 대형 등 고부가 제품의 경쟁력을 강화하고, 프레임리스·커브드 등 차별화 제품의 판매 확대를 추진해 수익성을 제고할 방침이다.

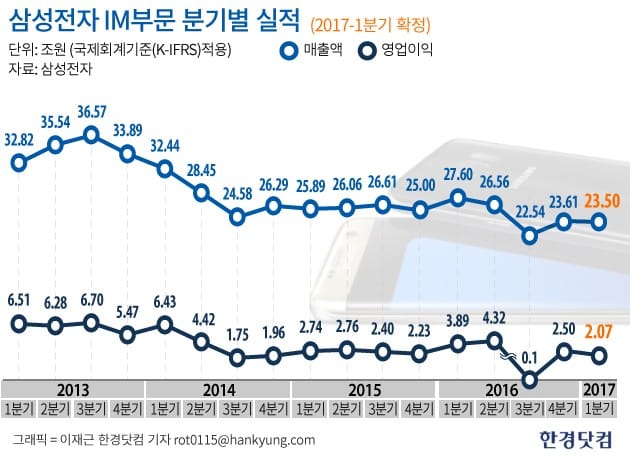

IM 부문은 매출 23조5000억원, 영업이익 2조700억원을 기록했다. 무선 사업은 갤럭시A 신모델 출시와 중저가 스마트폰 판매 호조로 전분기 대비 스마트폰 판매량은 소폭 늘었으나, 갤럭시S7과 S7 엣지 판매가 인하 영향 등으로 실적이 전분기 대비 감소했다.

2분기는 갤럭시S8·S8+ 글로벌 판매 확대에 따라 매출과 영업이익이 1분기 대비 늘어날 것으로 전망되나, 갤럭시A와 J 등 중저가 스마트폰 판매가 다소 감소해 전체 판매량은 전분기 수준으로 예상된다.

갤럭시S8·S8+는 초기 판매 실적이 호조를 보이고 있으며, 강화된 제품 경쟁력을 바탕으로 최고 판매 실적을 달성하도록 노력할 방침이다.

올해 스마트폰 수요는 소폭 증가가 전망되나 업계 신제품 출시에 따라 경쟁도 심화될 것으로 예측된다.

◆CE, 패널 가격 상승으로 영업익 감소

CE 부문은 매출 10조3400억원, 영업이익 3800억원을 기록했다. TV는 퀀텀닷 TV와 커브드 TV 등 프리미엄 제품 판매 증가로 전년 동기 대비 매출은 늘었으나, 패널 가격 상승과 환 영향으로 영업이익은 감소했다.

생활가전은 ‘셰프컬렉션’냉장고와 ‘애드워시’ 세탁기 등 주요 제품 판매 호조로 매출은 전년 동기 대비 성장했으나, 북미 B2B 시장 투자 등으로 영업이익은 전년 수준을 유지했다.

2분기 TV 사업은 QLED TV 중심으로 신모델 본격 판매와 UHD와 커브드 TV, 초대형 TV 등 고부가 제품 라인업 확대로 전년 동기 대비 매출 확대와 영업 이익 개선에 노력할 계획이다.

생활가전 사업은 성수기인 에어컨 판매 확대에 집중하고, 플렉스워시 등 신제품의 성공적 론칭을 통해 실적 개선에 주력할 예정이다.

◆올해 부품사업 중심 실적성장 기대

올해 삼성전자는 메모리의 견조한 시황 지속과 OLED 공급 증가 등 부품사업 중심으로 전년 대비 실적 성장이 기대된다. 세트 사업은 플래그십 제품 판매 확대 등 제품 리더십 강화로 수익성 유지에 주력할 계획이다.

다만, 하반기에 메모리 사업은 업계의 3D 낸드 공급 증가 가능성이 있고 OLED 사업도 중저가 OLED는 LTPS(저온폴리실리콘) LCD와의 경쟁 심화 리스크도 상존한다. 무선 사업도 하반기 업계 신제품 출시에 따라 경쟁 심화가 예상된다.

중장기로는 IoT, AI, 전장 사업 부상 등 IT 업계의 급격한 변화 속에 부품 사업 내 메모리, SoC, 센서 등 고성능·저전력 칩셋 수요 급증과 플렉서블 OLED 수요 확대가 예상된다.

세트 사업 또한 클라우드, AI, 스마트홈 등 소트프웨어와 연결성 중심으로 시장이 변화함에 따라 새로운 사업 기회 확대가 가시화될 전망이다.

이진욱 한경닷컴 기자 showgun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)