우리·국민은행, 3분기 '깜짝 실적' 비결은…부실채권 1.5조 줄여 '기초체력' 키웠다

국민은행, 부실 대기업 여신 선제적으로 털어내

우리은행과 국민은행이 대표적이다. 이들 은행은 최고경영자(CEO) 주도로 과감하게 부실채권을 털어내는 건전성 관리로 수익성을 극대화했다.

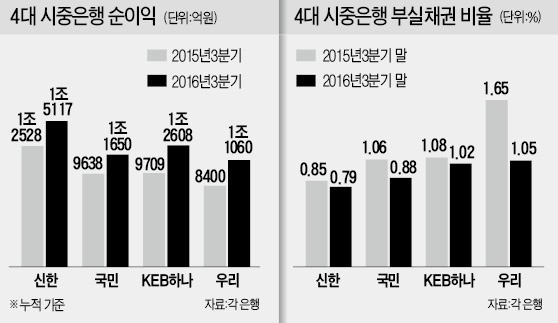

23일 금융권에 따르면 신한 국민 KEB하나 우리 등 국내 4대 시중은행의 올 3분기 누적 순이익은 5조435억원으로 지난해 같은 기간에 비해 1조160억원(25.23%) 늘었다. 한국은행이 지난 6월 기준금리를 역대 최저인 연 1.25%로 낮췄음에도 시장 예상을 뛰어넘는 깜짝 실적을 기록했다. 이 같은 실적 호조는 주택담보대출 등 가계대출이 급증한 효과란 평가가 나온다. 부동산 대출이 늘면서 은행별로 2~7%씩 이자이익이 늘었다는 점에서다. 하지만 금융권에선 가계대출 급증 영향도 크지만 철저한 리스크 관리 효과를 봤다는 분석이 적지 않다. 은행들이 작년 하반기부터 조선·해운 등 취약업종 구조조정에 대비해 선제적으로 충당금을 쌓았으며, 적극적으로 부실자산을 털어내 이익 기반을 마련했다는 얘기다. 각종 건전성 지표가 이를 잘 보여준다.

4대 시중은행의 지난 3분기 말 평균 부실채권(NPL) 비율은 처음으로 1% 밑으로 떨어졌다. 작년 3분기 말 1.16%에서 1년 새 0.23%포인트 떨어져 0.93%로 낮아졌다. 충당금 적립액을 고정 이하 여신(3개월 이상 원리금이 연체된 대출)으로 나눈 NPL커버리지 비율도 작년 3분기 말 평균 143.33%에서 올 3분기 말 162.88%로 19.55%포인트 올랐다. NPL 커버리지 비율이 높을수록 은행이 잠재 부실에 대한 대비를 잘하고 있다는 것을 뜻한다. 금융권 관계자는 “이전에는 이자이익을 많이 올리고도 부실기업 대출 탓에 수익성이 안 좋은 경우가 많았다”며 “영업·재무 등 현장을 잘 아는 은행장들이 경영을 맡으면서 ‘기초체력’을 탄탄히 했다”고 평가했다.

전문성 갖춘 ‘CEO 효과’

4대 은행 중에선 우리은행의 체질 강화 효과가 두드러졌다. 우리은행은 지난 1년 새 NPL 비율을 0.6%포인트 낮추고 NPL 커버리지 비율도 41.6%포인트 높였다. 이는 이광구 우리은행장의 ‘뒷문 잠그기 경영’ 효과란 평가가 많다. 이 행장은 2014년 말 취임 이후 “자산을 늘리는 것보다 뒷문(부실기업 지원)으로 빠져나가는 돈을 막는 게 더 중요하다”며 대기업 대출 관행을 대대적으로 손질했다. 지난 3분기엔 3500억원의 NPL을 상각하는 등 과감하게 부실자산도 정리했다. 국민은행도 순이익을 갉아먹는 약점으로 지적되던 NPL 비율을 크게 낮췄다. 국민은행은 과거 관치(官治)에 취약한 지배구조 탓에 부실채권을 털어내지 못했지만, 2014년 말 윤종규 KB금융지주 회장 겸 국민은행장 취임 이후 강도 높은 리스크 관리에 나섰다. 대우조선해양 여신건전성 등급을 선제적으로 낮추는 등 지난해 말부터 부실자산을 발빠르게 솎아냈다. 이 덕분에 국민은행의 NPL 커버리지 비율은 올 3분기 말 174.5%로 1년 전에 비해 24%포인트 올랐다.

신용평가회사 관계자는 “최근 1년간 우리은행(1조2400억원)과 국민은행(2740억원)이 털어낸 부실채권 규모만 1조5000억원을 웃돈다”며 “영업·재무 등 디테일(세부사항)에 강한 CEO들이 꾸준히 자산 건전성을 개선한 효과가 나타나고 있다”고 말했다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] 캠핑장 날아간 삼성…"이동식 스크린으로 영화 봐요"](https://img.hankyung.com/photo/202404/AA.36471941.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)