'과열 우려' P2P 대출…투자자 보호 나선다

금융위, TF 신설…가이드라인 10월 시행

확정수익 등 과장광고 금지하고 연체율 공시

자금을 빌려준 대가로 연 10% 내외의 수익(이자)을 지급해 초저금리로 오갈 데 없는 돈이 P2P대출로 몰리고 있다. 하지만 불법·부실 대출 등에 대한 규제가 없어 금융사고 발생 우려가 많았다. 이에 따라 금융당국은 P2P대출 업체의 허위·과장광고를 금지하는 등의 규제를 오는 10월부터 시행하기로 했다.

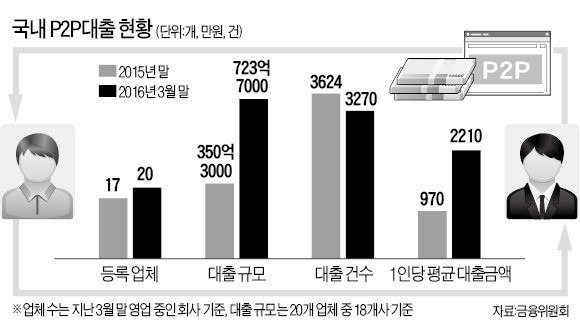

11일 금융당국에 따르면 지난 3월 말 기준 P2P대출 잔액은 723억7000만원으로 지난해 말(350억3000만원)보다 두 배 이상 늘었다. 1인당 평균 대출금액도 같은 기간 970만원에서 2210만원으로 128%가량 급증했다. P2P대출이 급증한 것은 연 10% 안팎의 고수익을 올릴 수 있어서다. 대표적인 P2P대출 업체인 8퍼센트는 지금까지 평균 연 8.49%의 수익률을 투자자에게 지급했다. 테라펀딩, 빌리, 렌딧 등 주요 P2P대출 업체들도 연 9.75~14%대 수익을 투자자에게 지급하고 있다.

문제는 과열 우려가 커지는 데 있다. 한국P2P금융협회에 따르면 이 협회에 등록된 업체는 22곳이지만, 등록하지 않고 영업하는 업체도 상당수인 것으로 알려졌다. 미등록 업체를 포함한 P2P대출 시장 규모는 1600억원(6월 말 기준)에 달하는 것으로 추정된다. 부실과 불법 대출 우려도 나온다. 일부 미등록 P2P대출 업체가 충분한 설명 없이 개인들에게 자금을 끌어모은 뒤 관계사에 부당 대출해 준다는 신고가 금융당국에 접수되기도 했다. 해외에서도 P2P대출 관련 대형 금융사고가 잇따라 발생했다. 지난 5월 미국 렌딩클럽이란 P2P대출 업체가 2200만달러의 부실대출 사고를 냈으며 중국 e쭈바오도 허위 정보를 이용해 P2P 방식으로 자금을 끌어모아 유용했다.

◆연체율 공시 등 규제 강화

과열우려, 해외 금융사고 등이 잇따르자 임종룡 금융위원장은 지난주 국내 P2P대출 시장 전반을 점검할 것을 지시했다. 금융위 관계자는 “그동안 핀테크(금융+기술)산업 육성을 위해 P2P 규제를 거의 하지 않았다”며 “하지만 최근 P2P대출 형태가 다양화되고 사고 우려가 있어 적정 수준의 규제를 도입할 필요성이 커졌다”고 설명했다.

금융위는 이달부터 금융감독원 등과 합동 태스크포스(TF)를 꾸려 P2P대출 규제를 마련하기로 했다. 김용범 금융위 사무처장을 팀장으로 하는 이 TF는 9월 말까지 규제 가이드라인을 내놓기로 했다. 가이드라인에는 확정수익 보장 등 허위·과장광고 금지, 상품·업체에 대한 정보공시 의무화 등 방안이 담길 예정이다. 업체·상품별 연체율을 공시하는 방안도 검토 중이다. 업체 횡령 등으로 투자자가 손실을 보는 경우에 대한 구제방안, 대출을 받은 소비자에게 연대보증을 요구하는 행위 등에 대한 규제도 신설될 것으로 예상된다. 금융위 고위 관계자는 “우선 행정지침 수준의 가이드라인으로 하고, 필요하면 관련 규제를 법제화하는 것도 검토할 것”이라고 설명했다.

이태명/이현일 기자 chihiro@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![40년 만에...루이비통에 자존심 접은 일본 백화점 [김일규의 재팬워치]](https://img.hankyung.com/photo/202404/01.36472240.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)