대우조선 방산 분리매각…우량·비우량 사업 나눠 '빅딜' 추진

채권단, 조선 빅2 체제로 재편 추진

조선경기 빠른 회복 어려워…근본 수술해야

채권단 "우량 부문 삼성중공업이 인수해줬으면…"

삼성 "몸집 불리기 큰 부담…인수계획 없다"

정부는 지난 8일 조선업 구조조정과 관련해 “조선 3사 체제는 유지하되 주채권은행 주도로 자구계획을 차질 없이 추진하겠다”고 밝혔다. 자구계획의 골자는 조선 3사가 나란히 생산설비를 30%씩 줄이는 것으로, 당시 업계 스스로도 생산설비 감축은 본질적인 조선업 경쟁력 확보가 아니라 당장의 생존을 위한 미봉책에 불과하다는 지적이 나왔다.

한국 조선사의 지난 1분기 신규 수주량은 17만1188CGT(표준환산톤수)로 15년 만에 최저 수준으로 떨어졌다. 수주 잔량도 지난달 말 기준 2554만4583CGT로 2004년 1월 말 이후 최저치다. 문제는 2분기는 물론 앞으로도 수주 실적이 나아질 기미를 찾기 어렵다는 데 있다.

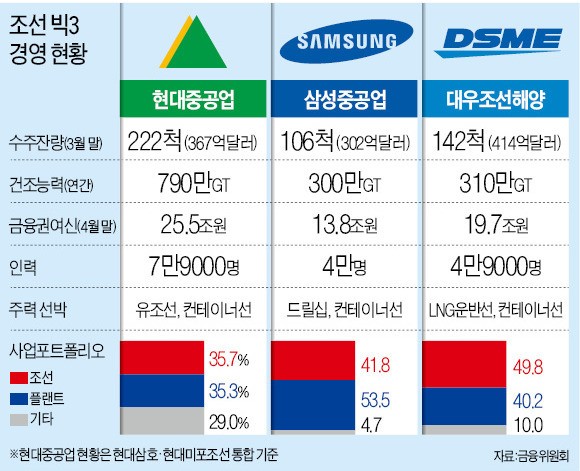

업계 관계자는 “과거와 달리 조선경기가 어느 정도 회복되더라도 지금의 대형 조선 3사 체제로는 공급과잉을 해소하기 어렵다는 게 일치된 분석”이라고 말했다. 조선업계가 대우조선을 삼성중공업에 넘기는 등 근본적 사업 재편이 필요하다고 얘기하는 것도 이 때문이다. 과잉생산, 과잉경쟁 문제를 해결하려면 조선 빅3 체제를 어떤 방식으로든 빅2 체제로 바꿔야 한다는 주장이다.

◆GM 구조조정 방식 벤치마킹

채권단에 따르면 검토되는 대우조선 처리 방안은 삼성중공업과 대우조선의 우량 조선·해양플랜트사업을 합치는 방식이다. 2008년 미국 정부가 추진한 제너럴모터스(GM) 구조조정 모델과 비슷하다. 미 정부는 경영난에 빠진 GM을 우량 자산 중심의 ‘굿 컴퍼니’와 부실자산을 모아놓은 ‘배드 컴퍼니’로 나눠 성공적인 구조조정을 이뤄냈다.

GM 사례처럼 대우조선의 특수선(방산)사업부를 분리 매각하되 나머지 사업 중 액화천연가스선(LNG선) 등 우량 사업부를 따로 굿컴퍼니로 분할해 삼성중공업과 합치도록 한다는 게 채권단 구상이다. 막대한 적자를 내고 있는 일부 해양플랜트 등은 배드컴퍼니로 한데 모은 뒤 청산 등의 방식으로 처리할 계획이다.

이 같은 사업 재편이 이뤄지면 통합 시너지가 상당할 것이란 게 업계와 채권단 관측이다. 우선 삼성중공업과 대우조선 모두 경남 거제에 조선소가 있어 물리적 통합이 쉽다. 두 회사의 주력 선종이 달라 합병하더라도 사업이 덜 중복된다는 이점도 있다.

삼성중공업은 드릴십(이동식 시추선)과 해양플랜트에 강점을 갖고 있으며, 대우조선은 LNG운반선과 초대형 유조선 건조에 경쟁력이 있다. 여기에 중소형 선박 건조에 장점을 지닌 성동조선해양까지 통합법인이 인수하면 현대중공업과 함께 2강 체제를 공고히 할 수 있다는 게 채권단 판단이다.

◆삼성 측 인수 의지가 관건

채권단은 맥킨지에 맡긴 조선산업 구조개편과 관련한 컨설팅 결과가 오는 8월 초께 나오는 대로 조선 빅2 체제 개편을 추진할 계획이다. 산업은행 고위 관계자는 “대우조선과 삼성중공업 통합 등 다양한 방안을 검토 중”이라며 “맥킨지 컨설팅 결과까지 감안해 사업 재편 속도를 높일 것”이라고 말했다.

관건은 삼성그룹이 이 같은 사업 재편 방안에 응할지 여부다. 삼성 측은 삼성중공업의 대우조선 인수에 부정적인 것으로 알려져 있다. 삼성 미래전략실 관계자는 “삼성중공업이 대우조선을 인수한다면 몸집을 더 키우는 것인데, 불어난 몸집을 유지하려면 글로벌 조선 경기가 살아나야 한다는 전제조건이 충족돼야 한다”고 말했다. 이에 대해 채권단 고위 관계자는 “2~3년간 조선 경기가 나쁘겠지만 4~5년 뒤를 내다보면 업황에 대한 (삼성 측) 판단이 달라질 수 있다고 본다”고 했다.

이태명/도병욱 기자 chihiro@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] 제스프리, 올해 첫 출하한 키위](https://img.hankyung.com/photo/202404/01.36472265.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)