은행, 앞다퉈 코코본드 발행…자본확충 나서

늘어나는 기업 부실…내년엔 자본규제도 강화

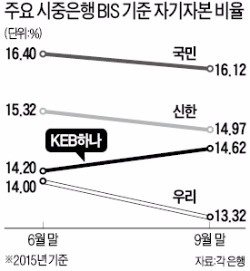

8일 금융권에 따르면 농협은행은 이달 중순께 3000억원 규모의 코코본드 발행을 추진 중이다. 농협은행 관계자는 “자산 증가 속도와 중소기업·대기업 신용위험 평가 결과 등을 감안할 때 연말 기준 BIS 비율이 지난 9월 말 대비 하락할 것으로 예상돼 코코본드를 발행하기로 했다”고 설명했다. 기업 구조조정에 따른 부실채권 증가에 대비해 미리 자본을 확충하겠다는 얘기다.

BIS 비율은 자기자본을 위험가중자산으로 나눈 비율이다. 은행들은 최저 8% 이상으로 BIS 비율을 유지해야 한다. 그런데 기업 구조조정으로 부실채권이 늘어나면 BIS 비율은 하락한다. BIS 비율을 높이려면 자기자본을 확충해야 하는데, 코코본드를 통해 조달한 자금은 회계상 자기자본으로 인정돼 BIS 비율을 끌어올릴 수 있다.

농협은행은 3000억원 상당의 코코본드를 발행하면 BIS 비율이 0.3%포인트가량 상승해 14%대 중반에 이를 것으로 기대하고 있다.

KEB하나은행도 최근 이사회를 열어 3000억원 규모의 코코본드를 발행하기로 결정했다. 대우조선해양 등 수조원대 손실을 기록한 조선업과 최근 구조조정을 진행 중인 한계기업 관련 부실여신이 늘어나는 데 따른 선제 조치다.

산업은행도 1조원 규모의 코코본드 발행을 추진하고 있다. 산업은행 관계자는 “지난 3분기 대우조선해양 관련 충당금을 일부 반영한 데다 추가 지원해야 할 자금도 감안한 것”이라며 “1조원가량의 코코본드를 발행하면 0.4%포인트가량 BIS 비율이 오를 것”이라고 설명했다.

시중은행보다 상대적으로 BIS 비율이 낮은 지방은행은 더 분주해졌다. 제주은행은 지난 6일 이사회 결의를 통해 300억원의 코코본드 발행을 결정했다. 경남은행도 지난달 30일 1000억원어치 코코본드를 발행했다. 6월 말 기준 제주은행과 경남은행의 BIS 비율은 각각 13.52%, 12.45%였다.

은행 자본건전성 기준을 대폭 강화한 바젤Ⅲ 규제가 내년부터 시행되는 것도 은행들이 자본 확충에 나설 수밖에 없는 이유다. 바젤Ⅲ 자본비율 규제가 시작되면 은행들은 2019년까지 평균 BIS 비율을 11.5%에 맞춰야 한다. 지금은 대다수 은행이 이 조건을 충족하고 있지만 수익성 악화, 부실기업 구조조정 등을 감안하면 마냥 안심할 수 없는 상황이다.

■ 조건부 자본증권

contingent convertible bond. 경영이 악화하는 특정 사유가 발생하면 주식으로 강제 전환되거나 상각된다는 조건이 붙은 회사채다. ‘코코본드’로도 불린다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![뉴욕증시 혼조세…테슬라 끝없는 추락 [모닝브리핑]](https://img.hankyung.com/photo/202404/ZA.36464655.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)