"IPO 대어 줄줄이 뜬다"…공모주펀드 1주일새 1290억 몰려

AJ네트웍스 등 이달 말 청약

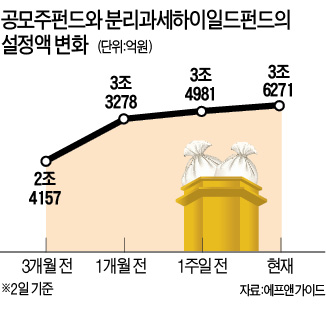

2일 금융정보제공업체 에프앤가이드에 따르면 최근 한 달간 120개 공모주펀드(분리과세 하이일드펀드 포함)에는 총 2993억원이 들어왔다. 이 중 43%(1290억원)가 최근 1주일 새 유입된 돈이다. 미래에셋생명 등 대어급 기업들의 IPO를 앞두고 투자금 유입이 본격화됐다는 분석이다.

높은 공모주 투자 수익률이 뭉칫돈을 끌어들이는 요인이다. 최근 6개월간 신규상장된 종목(코넥스, 기업인수목적회사, 이전상장 제외)의 공모가 대비 평균 주가 상승률(2일 종가 기준)은 93.56%였다. 이 중 녹십자엠에스(공모가 대비 주가상승률 315.83%), 제일모직(250.94%), 휴메딕스(222.14%), 제노포커스(203.34%) 등은 대박을 터뜨렸다. 주가가 공모가에 미치지 못하는 것은 NS쇼핑(-2.98%), 세화아이엠씨(-27.91%), 에프엔씨엔터(-38.21%) 정도다.

직접 공모주 청약에 뛰어들 준비를 하는 투자자도 많다. 박영호 한국투자증권 분당PB센터 상무는 “작년 제일모직과 삼성SDS 공모주 청약을 통해 많은 수익을 낸 자산가 중 대부분이 올 청약에 참여할 것”이라며 “저금리 여파로 공모주를 중장기 보유하면서 추가 상승을 노리겠다는 고객도 많아졌다”고 말했다.

공모주 투자의 인기가 높아지면서 원하는 만큼 물량을 받기 힘들어질 것으로 예상됨에 따라 투자자들은 각 증권사의 우대 조건에 더욱 민감해졌다는 지적이다. 증권사들은 평균잔액 등을 기준으로 우대고객을 정해 일반고객보다 더 많은 청약한도를 배정한다. 신한금융투자는 작년 말에 비해 고객 평균잔액이 25%가량 늘어난 것으로 나타났다.

이고운/허란 기자 ccat@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["공매도 전산화 싫어? 국장 떠나라"…금감원 당당한 이유 [금융당국 포커스]](https://img.hankyung.com/photo/202404/01.36526058.3.jpg)