퇴직연금 이젠 '수익률 관리 시대'…은행·증권·보험사 '이름' 걸고 판다

가입자 성향 빅데이터로 분석

금융사, 최적의 포트폴리오 제시

수수료 등 제외한 수익률 공시해야

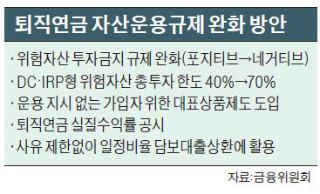

박씨 같은 직장인을 위해 가입자가 초기에 상품을 선택하기만 하면 정기적으로 운용 지시를 하지 않아도 되는 운용사별 ‘대표상품’ 제도가 도입된다. 퇴직연금 운용사의 투자가능 대상도 대폭 확대된다. 금융위원회는 이런 내용이 담긴 ‘퇴직연금 자산운용제도 개선방안’을 마련해 27일 입법예고했다.

우선 은행, 증권사, 보험사 등 퇴직연금 사업자가 자신들의 이름을 내걸고 운용하는 대표상품 제도가 상반기 중 도입된다. 확정기여형(DC형) 퇴직연금 가입자가 손쉽게 상품을 선택할 수 있도록 돕기 위한 제도다.

운용사들은 가입자의 연령, 위험선호도 등을 사전 조사해 빅데이터를 만들고 성향별로 대표적인 포트폴리오를 제작해 가입자에게 제시한다. 대표상품은 금융감독원에 사전 등록해 적격 심사를 거쳐야 하고 다른 상품과는 별도로 수익률을 의무적으로 공시해야 한다.

안창국 금융위 과장은 “운용사가 각자 대표상품을 만들면 수익률 관리에 신경 쓰게 되고 위험자산 편입도 확대될 것”이라며 “전문성이 없는 일반 퇴직연금 가입자도 대표상품 제도를 통해 퇴직연금 수익률 제고 효과를 얻을 수 있다”고 설명했다.

금융위원회는 대표상품 제도가 정착되는 것을 봐가면서 ‘디폴트 옵션’ 도입을 추진하기로 했다. 디폴트 옵션은 퇴직연금 가입자가 별다른 운용 방식을 지정하지 않으면 운용사가 자체 투자전략에 따라 자산을 운용하는 방식으로 미국, 호주 등지에서 활성화됐다. 다만디폴트 옵션 상품에서 손실이 날 경우 가입자에게 피해가 돌아갈 수 있다는 점을 감안해 고용노동부가 도입에 신중한 입장을 보여 부처 간 추가 협의가 필요하다.

개정안에는 원금이 보장되지 않는 DC형, 개인형퇴직연금제도(IRP)형의 위험자산 투자비율을 현행 40%에서 70%까지 확대하는 자산운용규제 완화도 포함됐다. 가입자를 보호하기 위해 운용사별 수수료를 제외한 실질수익률 공시를 의무화하고, 퇴직연금 담보대출도 적극 지원하기로 했다.

투자 규제 측면에서 운용사는 금지 대상으로 지정된 자산을 제외한 모든 원리금 비보장 자산에 투자할 수 있게 된다. 원리금이 보장되는 확정급여(DB)형은 비위험자산 중 신용등급 BBB 이상 사채나 저위험 파생결합증권 등은 자산의 실제 내용을 반영해 총투자 한도를 적용한다. DC형과 IRP형은 주식과 전환사채, 후순위채권, 사모펀드 등 일부 고위험자산 투자만 금지된다.

가입, 운용, 공시 등 단계별로 가입자 보호장치를 담은 퇴직연금사업자 모범규준도 마련했다. 올 하반기부터 운용사는 수수료율을 공제한 뒤 가입자가 실제 수령할 수 있는 실질수익률을 금감원 홈페이지에 공시해야 한다.

이유정/하수정 기자 yjlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![한화오션, 1분기 영업익 529억…전년비 흑자 전환 [주목 e공시]](https://img.hankyung.com/photo/202404/AA.36017295.3.jpg)

![LS에코에너지, 1분기 영업익 97억…전년비 84%↑ [주목 e공시]](https://img.hankyung.com/photo/202404/01.35791822.3.jpg)

![유니드, 1분기 영업익 274억…전년비 1621.6%↑ [주목 e공시]](https://img.hankyung.com/photo/202404/01.36511752.3.jpg)

!["14억이 전기차 타야하는데"…인도, 리튬·니켈 확보전 뛰어든다 [원자재 포커스]](https://timg.hankyung.com/t/560x0/photo/202404/01.36506152.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)

![물가 잡으라는 말에 새벽 4시부터 시장 돌아다닌 공무원들 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36511659.3.jpg)