넥슨, 엔씨 지분 팔고 철수할 수도…경영참여 거부땐 '결별' 전망

두 회사에 정통한 관계자는 28일 “넥슨은 어제(27일) 공시를 통해 엔씨소프트 경영 참여를 선언한 만큼 회사 측의 반응을 지켜볼 것”이라며 “그러나 김택진 엔씨소프트 대표가 최대주주인 넥슨의 경영 참여를 끝까지 거부하면 지분을 모두 팔고 나갈 수 있다”고 말했다.

게임업계에서도 넥슨이 엔씨소프트 지분을 팔고 결별할 가능성이 큰 것으로 분석하고 있다. 한 관계자는 “엔씨소프트 경영권을 놓고 창업주인 김택진 대표와 최대주주인 넥슨의 김정주 대표가 공개적으로 맞붙은 상황”이라며 “설령 넥슨이 일부 경영에 참여하더라도 정상적인 협업이 어려운 만큼 결국 결별할 가능성이 크다”고 말했다.

엔씨소프트 관계자는 “넥슨의 경영 참여는 지분인수 당시의 약속과 다르기 때문에 받아들일 수 없다”며 “다만 넥슨의 김 대표가 주식을 팔고 나갈 의향이 있다면 매입 적정성 여부를 검토할 수 있다”고 말했다. 넥슨은 2012년 6월 엔씨소프트 지분을 주당 25만원에 인수했다. 엔씨소프트의 주가는 경영권 분쟁이 붙으면서 이날 14.81% 오른 21만7000원을 기록했다.

넥슨의 지분 매각 가능성이 크다는 전망이 나오는 것은 엔씨소프트의 경영권 확보가 쉽지 않아서다. 황승택 하나대투증권 연구원은 “엔씨소프트의 경영권을 가지려면 넥슨이 20% 이상의 지분을 추가로 확보해야 한다”며 “현재 주가로 계산하면 8000억원 이상 자금을 추가로 쏟아 부어야 한다”고 말했다.

업계 관계자는 “15.08%에 이르는 넥슨의 보유 지분을 시장에 충격을 주지 않고 팔기 위해선 특정 투자자와 블록딜(시간외 대량매매)로 거래해야 한다”며 “높은 가격을 주고서라도 이를 살 사람은 김택진 대표밖에 없을 것”이라고 말했다.

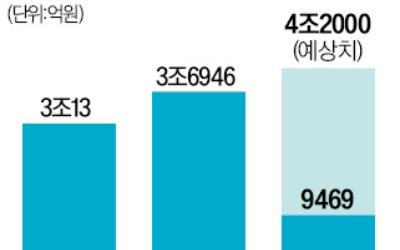

이에 따라 넥슨의 엔씨소프트 경영 참여 선언은 지분 매각을 위해 유리한 위치를 차지하려는 포석이란 시각도 있다. 넥슨은 최근 실적 하락을 겪으면서 일본 투자자로부터 압박을 받아왔다. 2012년 365억엔(약 3353억원)에 인수했던 일본 모바일 게임사 글룹의 상황이 나빠지면서 영업권 손실을 반영하게 됐다.

이런 상황에서 8045억원을 투자한 엔씨소프트도 성과를 못 보여준 게 넥슨이 강하게 나오게 된 배경이 됐다는 설명이다.

공정거래위원회의 기업결합 재심사도 넥슨의 엔씨소프트 경영 참여에 변수로 작용할 전망이다. 재심사가 진행되면 향후 넥슨의 추가 지분 매입 등에 제동이 걸릴 수 있어서다. 공정위 관계자는 28일 “넥슨이 향후 엔씨소프트 주식을 추가로 취득하거나 자사 측 임원을 선임하면 기업결합 재심사에 들어갈 수 있다”고 말했다.

임근호/임도원 기자eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)