삼성SDS 공모에 기관 450兆 청약

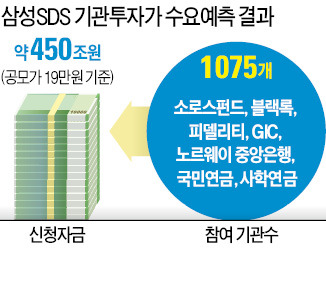

삼성SDS는 지난 29~30일 공모가격 산정을 위해 실시한 수요예측에서 경쟁률이 651.5 대 1로 나타났다고 31일 밝혔다. 전체 공모물량의 60%인 365만9762주가 기관에 배정됐고, 청약된 주식은 약 24억주였다. 참여한 기관투자가는 1075개에 달했다.

이번 수요예측은 해외 기관투자가들의 격전장이 됐다. 그동안 국내 신규 상장사들의 수요예측에 참여한 해외 기관들은 대부분 아시아계였다. 그러나 삼성SDS 건에는 미국과 유럽계 기관투자가들이 절반을 차지했다. 증권업계에 따르면 미국 소로스펀드와 블랙록, 피델리티, 노르웨이 중앙은행이 참여했고 아시아에서는 싱가포르투자청(GIC)이 들어왔다. 소로스펀드가 국내 공모주에 투자하는 것은 전례없던 일이다. 해외 기관들은 대부분 한도(365만9762주)를 다 채워 청약한 것으로 알려졌다.

국내에서는 국민연금과 공무원연금, 사립학교교직원연금공단, 한국교직원공제회, 군인공제회 등 연기금과 주요 자산운용사, 증권사 대부분이 참여했다. 국민연금이 공모주에 투자한 것은 이번이 처음이다.

삼성SDS 공모가 19만원…글로벌 '큰손' 대거 몰려

참여한 기관투자가 가운데 92.7%가 희망공모가(15만~19만원)의 상단인 19만원 이상을 써냈다. 가격을 제시하지 않고 삼성SDS에서 정한 공모가대로 물량을 받아가겠다고 신청한 기관투자가도 7.2%였다. ‘흥행 성공’ 덕분에 삼성SDS는 최종 공모가를 희망공모가의 상단인 19만원으로 확정했다. 최종 공모가 기준으로 따지면 450조원이 넘는 신청이 들어온 셈이다. 증권업계에선 삼성SDS의 수요예측 신청자금이 역대 최대 수준인 것으로 파악했다. 2010년 상장한 삼성생명의 경우 26조원에 불과했다.

이날 수요예측 경쟁률은 당초 예상을 훌쩍 뛰어넘는 수준으로 글로벌 투자업계 초미의 관심사로 떠올랐다. 앞서 투자은행 업계에선 경쟁률이 매우 높겠지만 100 대 1을 넘기는 어려울 것으로 봤다. 80조~100조원 정도만 몰릴 것으로 예상했다. 소로스펀드 등이 참여할 것으로 글로벌 투자업계에 알려지면서 해외 금융회사들이 한국 공모주 청약에 경쟁적으로 뛰어든 결과다.

자산운용사 관계자는 “해외 기관투자가들이 삼성SDS의 기존 시스템통합(SI) 사업 외에 물류 사업의 성장 잠재력을 높이 평가한 것 같다”며 “삼성그룹 계열사들로부터 안정적으로 실적을 거둘 수 있다는 점도 매력을 끌었을 것”이라고 분석했다.

일반 투자자들은 우리사주조합과 기관투자가 청약 후 남은 121만9921주(공모물량의 20%)에 대해 오는 5~6일 하는 공모에 참여할 수 있다. 삼성SDS가 증시에 입성하면 시가총액 14조7017억원(공모가 기준)으로, KB금융(31일 종가 기준 16조2268억원)에 이어 유가증권시장 랭킹 14위가 된다. 상장 후 주가가 오르면 순위는 더 오를 전망이다. 한편 오는 12월18일 상장을 앞둔 제일모직은 희망공모가액을 4만5000~5만3000원으로 확정했다.

임도원 기자 van7691@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![4월 셋째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202404/99.19698095.3.jpg)

!["30만원이 18만원 됐다"…외인·기관도 내다 판 종목 [노정동의 어쩌다 투자자]](https://img.hankyung.com/photo/202404/01.36470445.3.jpg)

![엔비디아 10% 폭락, S&P 5000 붕괴…골드만 "4886에 매물 폭탄" [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202404/01.36477109.3.png)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)