해외증설 효과 제대로 본 OEM株

원화 강세 타격 크지 않아…2분기 예상깨고 실적 호조

노스페이스·폴로·갭 등에 납품…영원무역·한세실업, 신고가

로레알 제품생산 코스맥스 강세

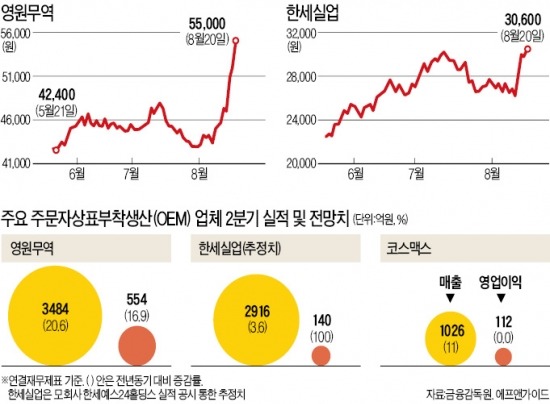

20일 의류 OEM 대표종목인 영원무역과 한세실업은 1년 신고가를 경신했다.

‘노스페이스’ ‘폴로’ 등의 제품을 생산하는 영원무역은 장중 5만5300원까지 치솟았다. 종가는 전일 대비 5.57% 오른 5만5000원을 기록했다. ‘갭’ ‘자라’ 등의 의류를 만드는 한세실업 역시 이날 3만3350원까지 상승했으며 2.68% 오른 3만600원에 거래를 마쳤다. 화장품 OEM주도 강세를 나타냈다. ‘로레알’ ‘아모레퍼시픽’ 등의 화장품을 제조하는 코스맥스는 1.68% 상승한 9만6600원을 기록했다. 최근 화장품 OEM기업으로 변신하고 있는 승일도 1.20% 오른 1만6900원에 마감했다.

OEM은 회사 자체 상표가 아니라 주문자가 요구하는 상표명으로 물건을 생산하는 것을 뜻한다. OEM주는 국내뿐만 아니라 해외 유명 브랜드 상품을 대량 생산해 환율에 민감한 대표 종목으로 손꼽힌다. 올해 2분기엔 원·달러 환율이 달러당 1010원 선 아래로 하락하면서 시장에선 OEM주의 실적 악화에 대한 우려감이 높아졌다.

하지만 예상과 달리 지난 2분기 실적이 호조를 보였다. 영원무역은 지난 1분기에 이어 2분기에도 어닝서프라이즈(영업이익이 증권사 평균 추정치보다 10% 이상)를 기록했다. 영원무역의 2분기 매출은 전년 동기 대비 20.6% 늘어난 3484억원, 영업이익은 16.9% 증가한 554억원에 달했다. 한세실업 역시 같은 기간 100% 늘어난 140억원의 영업이익을 달성한 것으로 추정된다. 코스맥스는 매출액이 11% 늘어난 1026억원을 기록하면서 외형 성장에 성공했다.

○증설 효과·중국발(發) 호재 상승세

해외 바이어들의 추가 발주에 대비해 해외 생산 능력을 꾸준히 강화한 것이 실적 개선의 주요 원인으로 꼽힌다. 영원무역은 방글라데시, 중국 등에서 20여개 공장을 운영하며 매년 설비 확장을 진행하고 있다. 이를 통해 지난해 생산능력은 전년 대비 26%가량 늘어났다. 한세실업도 최근 베트남 공장 증설을 완료했으며, 코스맥스는 상하이 공장에 이어 연간 생산량 4000만개 수준의 광저우 공장을 신설했다.

나은채 한국투자증권 연구원은 “원·달러 환율이 급락하는 악조건 속에서도 OEM주들의 해외공장 증설 효과에 따른 성과가 두드러지고 있다”며 “오는 3분기엔 영업 환경이 더욱 개선되고 환율이 다소 안정되면서 주가 강세가 이어질 것”이라고 분석했다.

해외 판매 비중이 높은 것도 오히려 호재로 작용하고 있다. 내수 부진의 영향을 완제품 브랜드에 비해 덜 받고 있기 때문이다. 이들 업체의 전체 매출액 대비 해외 판매 비중은 완제품 브랜드에 비해 20~30%포인트 높은 80~90%에 달한다.

박현진 동부증권 연구원은 “최근 중국 소비자를 중심으로 한국 제품이 좋은 반응을 얻고 있다”며 “OEM주의 중국발 실적 모멘텀은 앞으로 더욱 강화될 것”이라고 내다봤다.

김희경 기자 hkkim@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["어디까지 떨어질까요"…비트코인에 베팅한 개미들 속탄다 [강민승의 트레이드나우]](https://img.hankyung.com/photo/202404/01.36477755.3.jpg)

![4월 셋째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202404/99.19698095.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)