인수하면 '업계 1위'…금융권 M&A전쟁

경남銀 인수땐 지역銀 맹주, LIG 품으면 보험판도 '출렁'

대부업체, 저축銀 꿈 이룰까

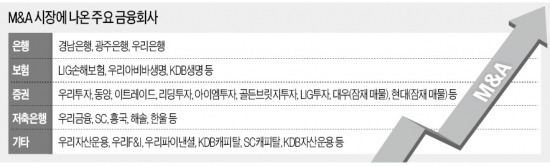

시장에 나온 금융사만 줄잡아 30여개다. 인수 가격도 총 10조원을 넘을 것으로 추산된다. 특히 업계 선두를 달리고 있는 금융사가 많아 새 주인이 누가 되느냐에 따라 업계 판도가 바뀔 전망이다.

○BS·DGB, 경남銀 인수에 사활

은행권에선 다음달 23일 본입찰을 앞둔 경남·광주은행 인수전이 최대 관심사다. 경남은행 인수를 위한 최종 입찰에는 BS금융지주(부산은행)를 비롯해 DGB금융지주(대구은행), 기업은행, 경은사랑 컨소시엄 등이 참여해 4파전을 벌일 전망이다. 광주은행 인수전에서는 신한금융지주와 JB금융지주(전북은행) 등 6곳이 인수 경쟁을 벌인다.

이 중 총자산 31조원인 경남은행의 향방이 주목 대상이다. BS금융(총자산 46조원)이나 DGB금융(37조원)이 인수하면 자산 규모 70조원 안팎의 대형 금융사로 도약할 수 있다. 경남·광주은행의 인수 가격은 각각 9000억~1조원, 5000억~6000억원으로 전망되고 있다. 내년엔 우리은행도 매물로 나온다. 은행권 전체의 판도가 변할 수 있다.

○“LIG손보 잡아라” 업계 ‘들썩’

보험업계에선 LIG손해보험에 관심이 집중되고 있다. 시장점유율(13.7%) 4위인 LIG손보를 누가 품느냐에 따라 판도가 달라지기 때문이다. 현대해상이나 동부화재가 LIG손보를 가져가면 단숨에 삼성화재를 넘어 업계 1위가 된다. 메리츠화재가 LIG손보를 인수하면 삼성화재를 위협하는 확고한 2위 손보사가 된다. KB금융지주와 농협금융지주가 가져가면 지주사 판도까지 영향을 미친다. 인수 가격은 4500억원 안팎으로 예상되고 있지만 경쟁이 치열해질 경우 5000억원을 웃돌 수 있다는 전망이 많다.

이 밖에 우리아비바생명도 매각 절차가 진행되고 있다. 산은금융지주 자회사인 KDB생명과 일부 외국계 보험사 2~3곳도 잠재적인 매물로 거론되고 있다.

○증권사 매물만 10여곳

증권업계에는 10여개의 매물이 쌓여 있다. ‘빅3’ 증권사 중에선 우리투자증권 매각이 진행 중이다. 다음달 16일 본입찰이 예정돼 있다. 우투증권은 자산 기준 1위, 자본금 기준 2위 증권사로 투자은행(IB) 부문에서는 독보적 역량을 갖추고 있다. KB금융과 농협금융이 인수해 KB투자증권(자본금 기준 22위)이나 NH농협증권(16위)과 합칠 경우 업계 1위로 도약할 수 있다. 인수 가격은 1조1000억~1조4000억원 수준으로 추산되고 있다.

동양그룹 주력 계열사인 동양증권도 이미 매물로 나왔다. 산은금융지주에 속한 대우증권 등도 조만간 매물로 나올 것이란 전망이 많다. 현대증권도 그룹 재무구조 개선 차원에서 시장에 나올 수도 있을 것으로 예상된다. 10대 증권사 중 4곳이 매각이 진행되고 있거나 잠재 매물로 거론되고 있는 셈이다.

○저축銀 매물도 줄줄이 대기

저축은행도 잇따라 매물로 나오고 있다. 우투증권 패키지 매각에 포함된 우리금융저축은행과 SC저축은행 흥국저축은행 등이 시장에 나와 있다. 예금보험공사는 자산부채이전(P&A) 방식으로 해솔·한울저축은행 매각도 진행하고 있다.

또 예보가 관리 중인 예성 예주 예신 예쓰 예나래 등 5개 저축은행 가운데 4곳 정도가 시장에 나올 것으로 예상된다. 업계에선 저축은행 인수가 허용된 대부업체들이 인수전에 나설지 관심을 모으고 있다. 대부업계 1위인 에이앤피파이낸셜(러시앤캐시)과 3위 웰컴크레디라인(웰컴론) 등이 인수 후보로 거론된다.

장창민/좌동욱/김은정/김일규 기자 cmjang@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["오븐에 넣기만 하면 요리 끝"…역대급 '중국 가전' 등장 [르포]](https://img.hankyung.com/photo/202404/01.36473102.3.jpg)

!['루이비통' 40년 만에 드디어…"스고이" 일본인들도 놀랐다 [김일규의 재팬워치]](https://img.hankyung.com/photo/202404/01.36472241.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)