국내 유일 전차 제작업체…영업이익 바닥치고 회복세

전문가 심층진단

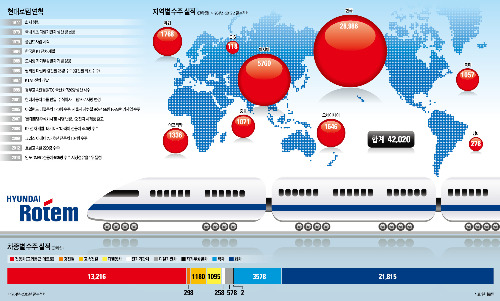

전 대륙서 철도차량 수주, 세계시장 점유율 9위

현대차그룹 계열사가 고객, 안정적 일감 확보로 수익성 유지

이재원 < 동양증권 연구원 >

2002년에는 현대모비스로부터 중기사업부(전차 전투용차량 등 방위산업제품을 제작하는 사업부)와 플랜트사업부(제철 자동차 관련 자동화 설비를 제작하는 사업부)를 인수해 사업 다각화를 추진했다. 2001년 현대자동차그룹에 편입됐다. 최대주주는 56.6%의 지분을 보유한 현대자동차이며, 42.4%를 가진 모건스탠리 사모펀드(PE)가 2대 주주다.

○전 세계에서 고르게 수주

현대로템의 가장 큰 장점은 3개 사업부문(철도·중기·플랜트)에서 모두 강력한 시장지위를 확보하고 있다는 점이다. 현대로템 철도사업부는 코레일 및 도시철도공사가 발주하는 대부분의 철도차량을 수주하고 있다. 국내시장 규모는 약 6억~7억달러(약 400량) 수준이다. 로템 생산능력의 50%에 불과하지만, 꾸준한 발주가 이어지며 현대로템의 실적 안정화에 기여하고 있다.

현대로템은 국내에서 쌓은 수주 및 공급실적과 기술력을 바탕으로 몇 년 전부터 해외시장을 개척해 2011년 현재 세계시장 점유율 9위에 올랐다. 대규모 내수시장을 발판으로 성장한 중국북차(1위)와 중국남차(2위)를 제외하면 실질적인 세계 점유율 순위는 더 높아진다.

현대로템은 유럽 동남아 북미 남미 등 특정 지역을 가리지 않고 거의 전 대륙에 걸쳐 골고루 수주실적을 올리고 있다. 봄바르디에 알스톰 지멘스 등 메이저 업체들이 즐비한 유럽에서도 2008년 터키 보스포러스 전동차(9800억원), 2009년 그리스 AM3기 전동차(2000억원) 등을 수주해 세계 철도차량 시장의 ‘다크호스’로 부상했다.

○세계 철도시장 성장세 지속

세계 철도시장의 성장세가 지속되고 있는 것도 우호적이다. 세계 철도수요는 이산화탄소 규제와 대도시 교통난 심화 등으로 꾸준히 증가하고 있다. 여기에 노후 열차 교체수요까지 더해져 연평균 3.3%의 지속적인 투자 증가가 예상된다.

차량시장의 성장을 주도하는 제품군으로는 도시철도, 일반 전동차와 고속열차를 들 수 있다. 현대로템은 특히 도시철도 부문에서 뛰어난 수주실적을 기록하고 있다. 고속열차는 아직 수출 실적이 없지만, 고속열차가 깔려 있는 지역이 유럽과 동북아에 국한돼 앞으로의 시장잠재력은 무궁무진하다. 장기적으로 충분히 해외 수주를 기대해 볼 수 있다.

○철도 쪽 영업이익률 제고 중요

주력 사업부인 철도부문 영업이익은 2011년 831억원, 작년 165억원, 올해 상반기 128억원 등으로 부진했다. 철도사업부의 영업이익률도 지난해와 올해 상반기 동안 1.0~1.7%에 그쳤다. 2009~2010년 시장 침체기를 겪으며 현대로템뿐 아니라 해외 경쟁사들의 실적도 모두 악화됐다.

중기사업부도 2010년 K2 전차 사업을 수주했으나 회사 외부 요인으로 양산이 지연되면서 2011년 이후 부진한 실적흐름을 보이고 있다.

그럼에도 현대로템 영업이익은 2011년 1329억원에서 작년 1750억원, 올해 상반기엔 935억원으로 늘어나고 있다. 2011년을 바닥으로 뚜렷한 회복세다.

현대로템은 국내 유일의 전차 제작업체인 데다 현대차와 현대제철이란 든든한 계열사 고객을 갖고 있어 안정적인 일감 확보와 수익성 유지가 가능했기 때문이다. 부진했던 철도사업부도 작년부터 수주실적이 회복돼 올해까지 강력한 수주 모멘텀을 이어오고 있다. 내년부터는 실적 개선이 가능할 전망이다. 중기사업부도 K2 전차의 일부 물량이 독일제 파워팩을 장착해 내년부터 양산에 들어갈 예정이어서 역시 실적 개선에 기여할 것으로 전망된다.

플랜트사업부는 2011~2012년 가파른 성장을 이어간 뒤 한동안 정체국면에 접어들 전망이다. 하지만 현대건설 등과 사업을 확대하려는 움직임도 있어 장기적으로 성장을 기대할 수 있다. 요약하면, 회사의 이익 성장세가 내년 이후에도 유지되는 가운데 이익 창출 구조도 바람직한 방향으로 개선되며 실적에 대한 우려가 줄어들 전망이다.

이재원 < 동양증권 연구원 jaewon.lee@tongyang.co.kr >

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)