[분석]삼미식품, 600억 M&A 인수價 적정 '논란'

알앤엘내츄럴라이프가 지난달 삼미식품 경영권을 인수한 상태여서 이번 M&A는 사실상 우회상장으로 해석된다. 그러나 시장에선 인수가격이 과연 적정한 지, 자금조달은 앞으로 어떻게 할 것인지 등에 대한 논란이 일고 있다.

◆매출 60억짜리 회사가 600억 가치?

24일 금융투자업계에 따르면 삼미식품은 최근 알앤엘바이오의 자회사 알앤엘내츄럴라이프 지분 전량(1326만8400주)을 주당 4520원, 총 599억7300만원에 취득하는 계약을 체결했다.

알앤엘내츄럴라이프는 작년 4월 알엔엘바이오가 5억원을 출자해 설립한 지 일 년도 안 된 신설회사다. 이후 증자를 통해 자본금을 약 66억원까지 늘렸다. 줄기세포 보관알선 및 줄기세포 화장품ㆍ건강식품 등의 분야가 주된 사업이다. 지난해 60억원의 매출과 8억9000만원의 당기순이익을 기록했다.

회사의 실적이나 덩치와 견줘 매각 대금(약 600억원)이 비교적 높게 책정된 것은 그만큼 가치를 높게 인정받았다는 뜻이다. 기업의 가치를 평가할 때는 자산가치와 수익가치 성장가치 등이 주된 평가 항목인데, 알앤엘내츄럴라이프의 경우 수익가치와 성장가치가 비교적 높게 평가됐다.

삼미식품이 금융감독원에 제출한 보고서에 따르면 알앤엘내츄럴라이프의 주당 자산가치는 845원인데 비해 수익가치는 7115원에 이른다. 이는 올해와 내년 회사의 실적이 크게 좋아질 것이라는 평가가 반영된 것이다.

신고서에는 알앤엘내츄럴라이프가 올해 매출 303억원과 영업이익 52억원 가량을 기록할 것으로 예상됐다. 내년 매출액과 영업이익 추정치는 각각 508억원과 98억원에 이른다.

한 M&A 전문가는 "M&A 기업에 대한 평가에서 가장 부풀려지기 쉬운 게 수익가치"라며 "수익이 앞으로 크게 증가한다고 볼 때는 그 근거가 명확해야 하는데, 이를 가려내는 게 쉽지 않다"고 지적했다. 그는 "따라서 평가를 한 회계법인이 신뢰할 만한 대형사인지 확인할 필요가 있다"고 덧붙였다.

삼미식품 관계자는 "평가기관이 자신들의 이름을 걸고 공정하게 평가한 것"이라며 이러한 주장을 일축했다. 이번 평가는 새시대 회계법인이 맡았다.

◆자금 조달은 어떻게?

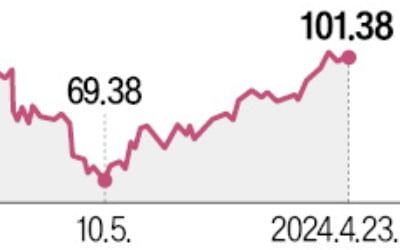

삼미식품은 시가총액이 200억원대에 불과한 코스닥의 중소형주다. 600억원 규모의 M&A를 진행하기에는 내부 자금이 부족할수밖에 없다.

회사는 그래서 계약금 400억원을 알앤엘내츄럴라이프 주주들을 상대로 채권을 발행해 조달한다는 계획이다. 알앤엘내츄럴라이프 주주는 이 회사 지분 30.15%를 보유한 알앤엘바이오와 이 회사 라정찬 대표(2.34%) 등 총 28인이다.

한마디로 삼미식품이 알앤엘내츄럴라이프 주주들에게 돈 한 푼 주지 않고 지분을 확보한 이후, 나중에 갚겠다는 약속이다. 이런 계약이 가능했던 이유는 알앤엘내츄럴라이프가 지난달 삼미식품의 경영권을 인수했기 때문이다. 알앤엘내츄럴라이프는 지난 1월 28일 김지택 삼미식품 대표로부터 주식 100만주와 경영권을 50억원에 샀다.

알앤엘내츄럴라이프 주주들은 삼미식품에 채권을 담보로 지분을 넘긴 이후 삼미식품 경영진을 내달 정기주주총회에서 신규 선임한다는 계획이다. 또 삼미식품을 통해 대규모 증자나 사채 발행으로 자금을 조달, 매각자금을 받을 것으로 추정된다.

삼미식품 관계자는 "회사에 유보 자금이 없기 때문에 채권 발행은 불가피한 선택이었다"며 "대규모 증자나 사채 발행 등 자금조달 계획이 조만간 나올 것"이라고 말했다.

삼미식품은 또 잔액 약 200억원은 현금으로 지급할 예정이다. 아직까지 어떤 방법으로 자금을 조달할지는 알져지지 않았다.

한경닷컴 안재광 기자 ahnjk@

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 예술인 QUIZ : 단편 '일러두기'로 이상문학상 수상](https://timg.hankyung.com/t/560x0/photo/202404/AA.36512057.3.jpg)